CONREN Makro-Kolumne: Wenn es läuft …soll man es laufen lassen

Wir haben in den vergangenen beiden Wochen seit der letzten CONREN Makro-Kolumne beobachten können wie sich unser Reflations-Szenario weiter entfaltet (siehe hierzu auch folgende Blogs: Augen auf die Reflation; vielleicht schon mal den Wecker stellen): Spitzenwerte bei Einkaufsmanagerindizes, weiter anziehende Inflation, 44-Jahrestief bei US-Arbeitslosenmeldungen, Rekordnotierungen an Aktienmärkten, US-Fed-Präsidentin Janet Yellen vermeldet in Bezug auf Vollbeschäftigung und Inflation „Ziel fast erreicht“ / beste Zahlen in 10 Jahren etc.

Basisszenario für die Aktienmärkte und CONREN Drehbuch

Erlauben Sie uns vor diesem Hintergrund im Folgenden unser Basisszenario für die Aktienmärkte und daraus abgeleitet unser Drehbuch für die nächsten Monate noch einmal zusammenzufassen:

Wir sehen Aktienmärkte nach wie vor in einem säkularen Bullenmarkt. Ein solcher Bullenmarkt bei Aktien dauert in der Regel 10-15 Jahre an. Der Aktuelle hatte seinen Anfang im März 2009. Gleichzeitig sehen wir das Ende des Bullenmarktes für Staatsanleihen – und damit das Ende der seit 35 Jahren sinkenden Zinsen.

Daraus folgend sehen wir an den Aktienmärkte 3 Phasen auf uns zukommen:

1.) Nächste 3-6 Monate: sehr positives «Goldilock» Investitionsklima könnte noch andauern…

2.) Nächste 6-12 Monate: Zyklischer Aufschwung birgt Gefahren…Korrektur wahrscheinlich

3.) Längerfristig: Fortsetzung des säkularen Bullenmarktes von dann niedrigeren Kursniveaus

Dementsprechend sieht unser Drehbuch, unsere Strategie wie folgt aus:

1.) Nächste 3-6 Monate: sehr positives «Goldilock» Investitionsklima könnte noch andauern

- Übergewicht in zyklische Werte, Untergewichtung defensiver Titel

- Leitbullen höher gewichten: IT, Industriegüter, langlebige Gebrauchsgüter, Grundstoffe, Finanzwerte (Banken in USA, Versicherungen in Europa/UK)

- Außerdem: Schwellenländeraktien, Gold und Goldminen

- Reduktion der Anleihenquote

- Taktische Risikoreduktion u.U. infolge politischer Ereignisse (Europa) notwendig (Aktienquote bei leicht über 50%; Positionierung erwirtschaftet nichtsdestotrotz gute Performance)

- USD Konsolidierungskorrektur durchaus möglich

- Weitere Rotation durch Anlegergemeinde, «raus aus Anleihen und rein in Aktien»

2.) Nächste 6-12 Monate: Zyklischer Aufschwung birgt Gefahren… Zwischenkorrektur wahrscheinlich

- Hält der zyklische Aufschwung an und zeigen sich erste konkrete Umsetzungserfolge der fiskalpolitischen Maßnahmen (insb. USA), dann: steigen die Inflationserwartungen und früher oder später steigen die Anleihenrenditen (USA aber auch in Europa)

- Kommt es zu einem Überschießen der Renditen (zum Beispiel über 3% bei 10-jährige USTs), kann sich der langfristige USD Aufwärtstrend fortsetzen

- Befinden sich dann die Aktienindexstände auf noch höheren Niveaus als heute, bei gleichzeitig steigenden Anleihenrenditen/Zinsen + erstarkendem USD, dann kann dies – ausgelöst durch Korrekturen bei Staatsanleihen – zu Disruptionen auch bei Aktienanlagen führen

Der Vermögenserhalt wird in dieser Phase im Vordergrund stehen: Aktive Positionierung inkl. Risikomanagement (Absicherung der Aktienquote) wird voraussichtlich eine weit wichtigere Rolle als in der ersten Jahreshälfte und den vergangenen Jahren spielen.

3.) Längerfristig: Fortsetzung des säkularen Bullenmarktes von dann niedrigeren Kursniveaus

Diesen Teil des Drehbuchs müssen wir im Details noch schreiben. Wir halten Sie auf dem Laufenden.

Spannende Zeiten für aktive Manager

Natürlich kennt niemand die Zukunft: weder Prognosemodelle von Großbankökonomen noch sonst jemand. Es ist zwar sinnvoll, im Rahmen der Anlagestrategiefindung klare Zukunftsszenarien zu zeichnen. Welches Szenario sich dann genau, in welcher zeitlichen Abfolge und in welcher Heftigkeit entfaltet, ist aber nicht voraussagbar. Falls wir mit den obigen Annahmen weitgehend richtig liegen, stehen uns in jedem Fall einige recht spannende Monate an den Märkten (und auch in der Politik) bevor. Wir freuen uns auf diese Herausforderung.

Anhang 1: Übersicht Reflation – vom New Normal zum Old Normal

Die beiden Treiber der aktuellen Reflation sind 1) Zyklisches Wachstum & 2) Fiskalpolitk (siehe Blog: Augen auf die Reflation)

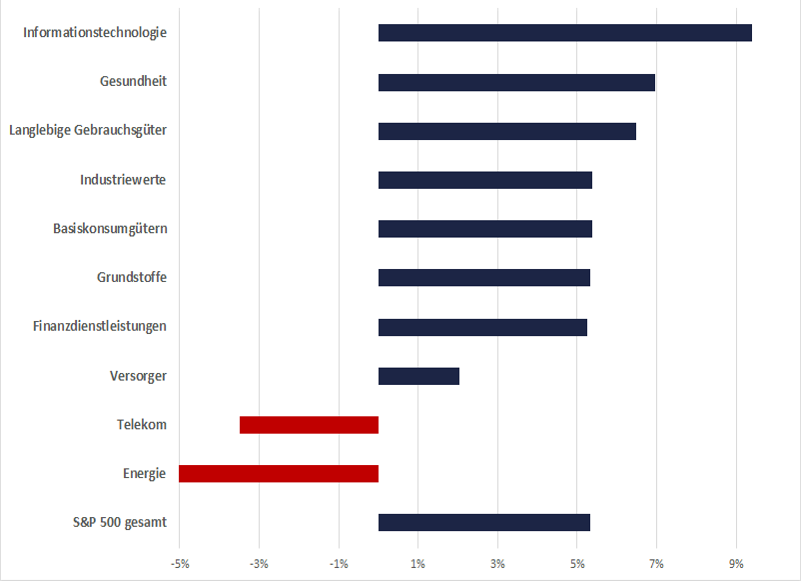

Anhang 2: Zwischenstand der Sektor Rotation

S&P 500 Subsektorenentwicklung YTD 2017

Es braucht gar nicht unbedingt eine hohe Aktiengewichtung, um an der aktuellen Hausse partizipieren zu können. Auf die richtigen Branchen, die Leitbullen zu setzen reicht aus.

Autor: Ihr CONREN Team

Bildnachweis Beitragsbild: mevans

Bitte beachten Sie den folgenden rechtlichen Hinweis