Zum Spielstand: Ein tieferer Blick auf und in den S&P500, Dow Jones, DAX und FTSE in 2016

Das Jahr 2016 neigt sich langsam dem Ende entgegen und all die harte Arbeit, all das Analysieren, all die Mühsal, die Tränen und der Schweiß werden bald endgültig zu stark komprimierten Kennzahlen in Form von Indexständen und -entwicklungen verblassen. Wir haben ein paar Punkte für den Spielstand-Smalltalk zu vier der führenden Indizes zusammengefasst und so das bisherige Jahr noch einmal Revue passieren lassen: Wie haben sich die Indizes geschlagen? Was gibt es zu beachten? Welche Werte, welche Branchen und welche Ereignisse haben sie getrieben?

Indexentwicklungen gewinnen in Zeiten, in denen sich nicht zuletzt passive Investments wie etwa ETFs steigender Beliebtheit erfreuen, an Bedeutung. Natürlich sind Indizes aber nicht „der Markt“, sondern bilden lediglich Marktausschnitte ab. Wie markant und unterschiedlich diese Marktausschnitte sein können, zeigen die folgenden Beispiele.

Das Jahr 2016 können wir, etwas vereinfacht, in vier Phasen einteilen:

- Korrektur zum Anfang des Jahres (Yuan-Abwertung, Fallende Rohstoffpreise, Deflationsangst etc.)

- Frühjahrs-Erholung

- Brexit: Prelude, Panik, Erholung

- US Wahlen / Italien-Referendum: Aktienrallye-Startschuss

Die folgende Grafik zeigt Aktienindizes in Landeswährung: den amerikanischen S&P 500 (weiß), den amerikanischen Dow Jones (grün), den deutschen DAX (pink), den britischen FTSE 100 (rot):

Die folgende Grafik zeigt Aktienindizes in Euro: den amerikanischen S&P 500 (weiß), den amerikanischen Dow Jones (grün), den deutschen DAX (pink), den britischen FTSE 100 (rot):

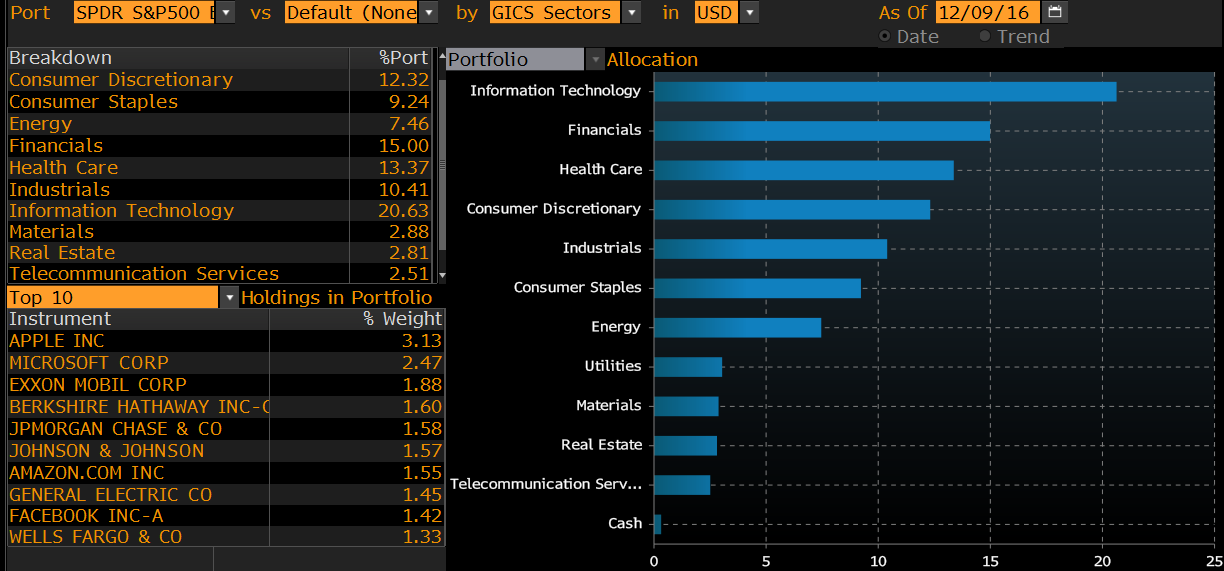

S&P 500

Fangen wir mit dem vielleicht wichtigsten Index der Gruppe an: Der S&P500 ist ein relativ breit aufgestellter Large-Cap-Index. Er macht etwa 75% der Marktkapitalisierung der USA aus und nimmt die Stellung eines globalen Leitindexes ein. Im Gegensatz zum DAX ist der S&P bereits seit Mitte März – fast durchgehend – im Plus. Der Brexit-Schock brachte zwar einen Rückschlag, doch die darauffolgende Erholung führte ihn endgültig in positives Territorium.

- Die USA sind führend im Bereich Information Technology und weisen die weltweit höchste Dichte an IT-Giganten auf [Apple, Microsoft, Alphabet (Google), Facebook, etc.]. Dies schlägt sich im marktgewichteten S&P 500 nieder, als der Sektor Information Technology mit 20.6% die höchste Gewichtung einnimmt und vier (bzw. mit Amazon fünf) der Top-10-Positionen besetzt. Der Sektor outperformte bis zur Präsidentschaftswahl in den USA.

- Die sogenannten FANGs (Facebook, Amazon, Netflix, Google) machen dabei 5.6% des S&P 500 aus und haben in 2016 ca. +0.5% zur Performance des Index beigetragen: +0.6% bis zur Wahl vom Trump und -0.1% danach.

- IT hat bisher unter der Wahl von Trump gelitten: Die starke Unterstützung der IT-Firmen für die Demokraten im Vorfeld der Wahlen (mögliche Trumpsche Vergeltungsschläge), vor allem aber die globale Ausrichtung der Geschäftstätigkeiten wurden von den Investoren negativ gewertet (Angst vor Isolationismus, Einschränkungen in der Zuwanderung von Fachkräften, Handelsbarrieren, Steuern auf Aktivitäten im Ausland). Zudem wurden Gewinne aus dem Sektor realisiert, um in die reflationären Themen (Commodities, Banken) zu investieren.

- Im Juli begann eine größere Sektor-Rotation aus defensiven „Bond Proxy“ Sektoren hin zu zyklischen Sektoren, welche sich mit der Wahl von Trump zusätzlich akzentuierte. Neben Health Care waren auch die anderen defensiven Sektoren, Consumer Staples und Utilities (nicht aber „Telecommunication Services“), negativ betroffen.

- Es sieht ganz danach aus, als würde Health Care, der drittgrößte Sektor im S&P 500 in diesem Jahr im Minus schließen, während alle anderen Sektoren mehr oder weniger deutlich im Plus enden werden. Der Sektor performte bis Juli etwa gleichauf mit dem Markt, begann sich dann aber doch relativ deutlich abzuschwächen. Verantwortlich dafür sind vor allem politische bzw. regulatorische Ursachen. So kündigte Hillary Clinton im Vorfeld der Wahlen Maßnahmen gegen die hohen Medikamentenpreise an. Die Wahl von Donald Trump und ein Kongress in der Hand der Republikaner führten zwar kurzzeitig zu einer Erholung, doch diese war nur von knapper Dauer und kürzlich äußerte sich auch Donald Trump negativ gegenüber den hohen Medikamentenpreisen.

- Die größten Trump-Gewinner sind Banken: Sie machen 6.8% des S&P500 aus und haben im Jahr 2016 +1.4% zur Performance des Index beigetragen; 0.0% bis zur Wahl von Trump und +1.4% danach.

Die folgende Grafik zeigt den amerikanischen Aktienindex S&P 500 (weiß) und die Branchenindizes S&P 500 Financials (grün), S&P 500 Health Care (pink), S&P 500 Information Technology (rot), S&P 500 Energy (blau):

Die folgende Grafik zeigt die Zusammensetzung des amerikanischen Aktienindex S&P 500 nach Sektoren:

Die folgende Grafik zeigt die Performance der einzelnen Sektoren des amerikanischen Aktienindex S&P 500 (die rechte Spalte zeigt YTD-Performance):

(Approximation für Zusammensetzung: SPY US)

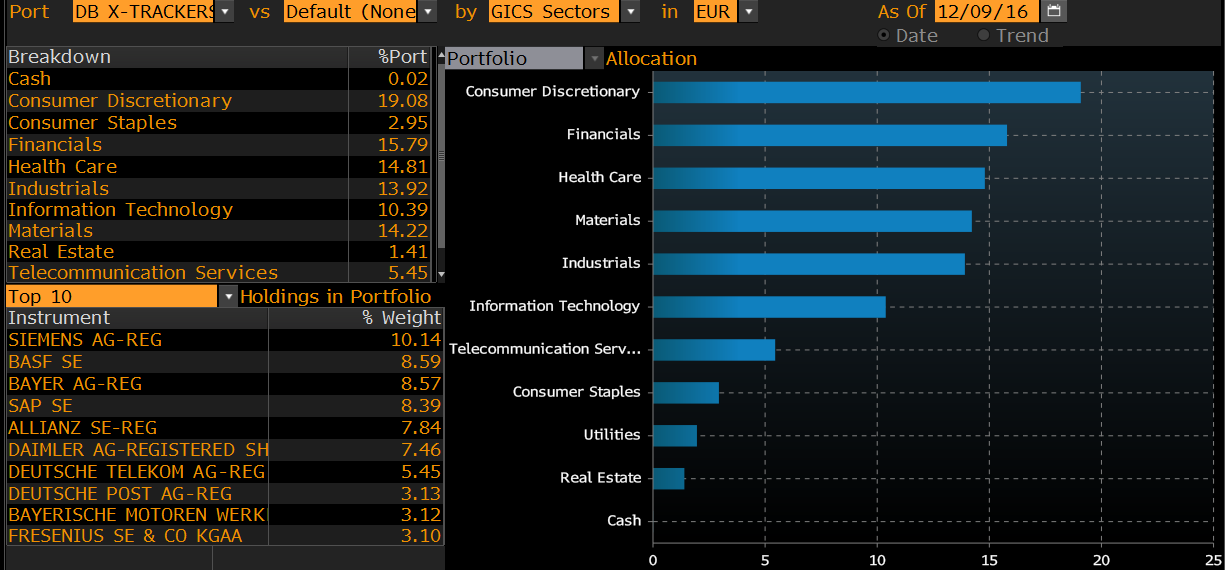

DAX

Zum Liebling der Deutschen: Wie der Europäische Aktienmarkt im Allgemeinen, hat sich auch der DAX 2016 größtenteils in einer Seitwärtsbewegung befunden, die wohl geographisch begründet ist (politische Unsicherheiten und mangelnde Wachstumsperspektive in Europa). Erst nach dem Referendum in Italien hat der Markt einen Ausbruch nach oben geschafft.

- Der DAX ist sehr stark exportorientiert und verhält sich entsprechend volatil.

- Die Zusammensetzung des Index ist stark konzentriert:

- Gewichtung der Top-5-Positionen macht ca. 40% des Index aus (siehe Grafik weiter unten)

- Die Gesamtperformance des Jahres 2016 (etwa 4%) ist von einigen wenigen Titeln getragen (Beitrag zur Gesamtperformance in Klammern):

- Siemens AG (2.7%)

- BASF SE (2.0%)

- Adidas (1.4%)

- SAP SE (0.9%)

- Bayer AG (-1.8%)

- Deutsche Bank AG (-0.9%)

- Daimler (-0.8%)

- Der grösste Sektor ist Consumer Discretionary („zyklische Konsumgüter“), was vorwiegend auf die Autoindustrie zurückzuführen ist: Die Daimler AG, die BMW AG, und die Volkswagen AG machen zusammen rund 15% der Gesamtkapitalisierung des Index aus.

- Etwa zwei Drittel des DAX ist im Besitz von Ausländern. Was ebenfalls zur Volatilität beiträgt und den DAX anfällig für „Flows“ im Ausland macht: Der DAX leidet, wenn etwa Amerikaner Geld zurück in ihr Heimatland holen.

- Die Tabelle unten zeigt, dass die Branchenverlierer in diesem Jahr Health Care und Utilities sind, während Industrials, IT und Materials zweistellig zulegen konnten.

Die folgende Grafik zeigt die Zusammensetzung des deutschen Aktienindex DAX nach Sektoren:

Die folgende Grafik zeigt die Performance der einzelnen Sektoren des deutschen Aktienindex DAX (die rechte Spalte zeigt YTD-Performance):

(Approximation für Zusammensetzung: XDAX GY)

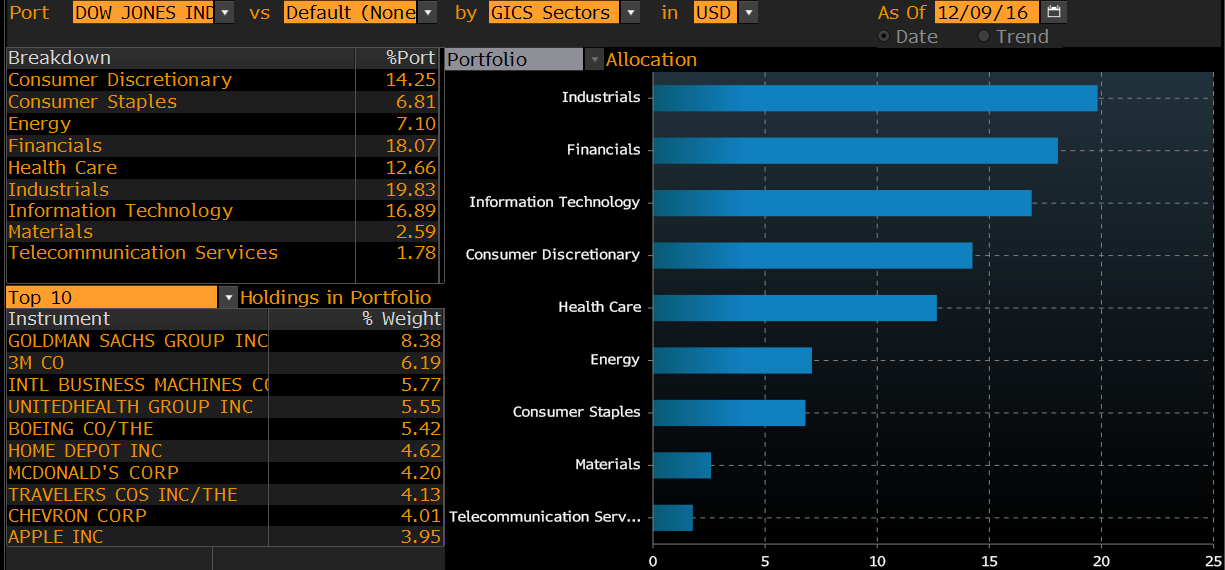

Dow Jones Industrial Average

Der Dow Jones, seit 1884 berechnet, hat aufgrund der diskretionären Zusammensetzung ein etwas angestaubtes Image. Er besteht aus 30 wirklichen Schwergewichten und hat starke Gewichtungen in den Sektoren Industrials (19.8%) und Financials (18.1%).

- Das Beispiel Goldman Sachs macht eine Schwäche des Dow Jones deutlich: Die Investmentbank hat das höchste Gewicht im Index, da ihre Aktie den höchsten Kurs hat. Im Gegensatz zu den meisten anderen Indizes ist der Dow Jones nicht nach Marktkapitalisierung gewichtet, sondern nach Kursen.Goldman Sachs macht 8.4% des Dow Jones aus und hat im Jahr 2016 +2.4% zur Performance des Index beigetragen: 0.0% bis zur Wahl von Trump und +2.4% danach.

- Während sich der Dow Jones bis im Oktober nahezu eins zu eins mit dem S&P 500 entwickelte, konnte er sich nach der Wahl von Trump deutlich absetzen und kann aktuell eine ca. 3% höhere Performance aufweisen. Die in Aussicht gestellten Infrastruktur- und fiskalpolitischen Maßnahmen auf der einen Seite und der Anstieg der Zinsen bzw. allgemein reflationäre Tendenzen auf der anderen Seite haben zu einer deutlichen Outperformance dieser beiden Sektoren (Industrials und Financials) geführt. Bei den Financials wurden auch Äußerungen von Trump in Bezug auf eine mögliche Lockerung der regulatorischen Rahmenbedingungen von den Investoren mit Kursgewinnen bejubelt. Die Gewichtung der beiden Sektoren ist im Dow Jones deutlich höher (ca. 38%) als jene im S&P 500 (ca. 25%).

- Die Konzentration auf einige wenige Namen pro Sektor kann durchaus einen positiven Einfluss auf die Gesamtperformance haben, so z.B. im Bereich Health Care. Während der Sektor auf breiter Basis negativ ist (YTD der einzig negative Sektor im S&P 500 mit -2.9%), haben die vier Namen im Dow Jones eine durchschnittliche Performance von rund 22.5%. Auch das Fehlen von „jungen“ Sektoren (z.B. Biotech) zu Gunsten von etablierten Unternehmen ist in diesem Fall positiv.

Die folgende Grafik zeigt die Zusammensetzung des amerikanischen Aktienindex Dow Jones nach Sektoren:

Die folgende Grafik zeigt die Performance der einzelnen Sektoren des amerikanischen Aktienindex Dow Jones (die rechte Spalte zeigt YTD-Performance):

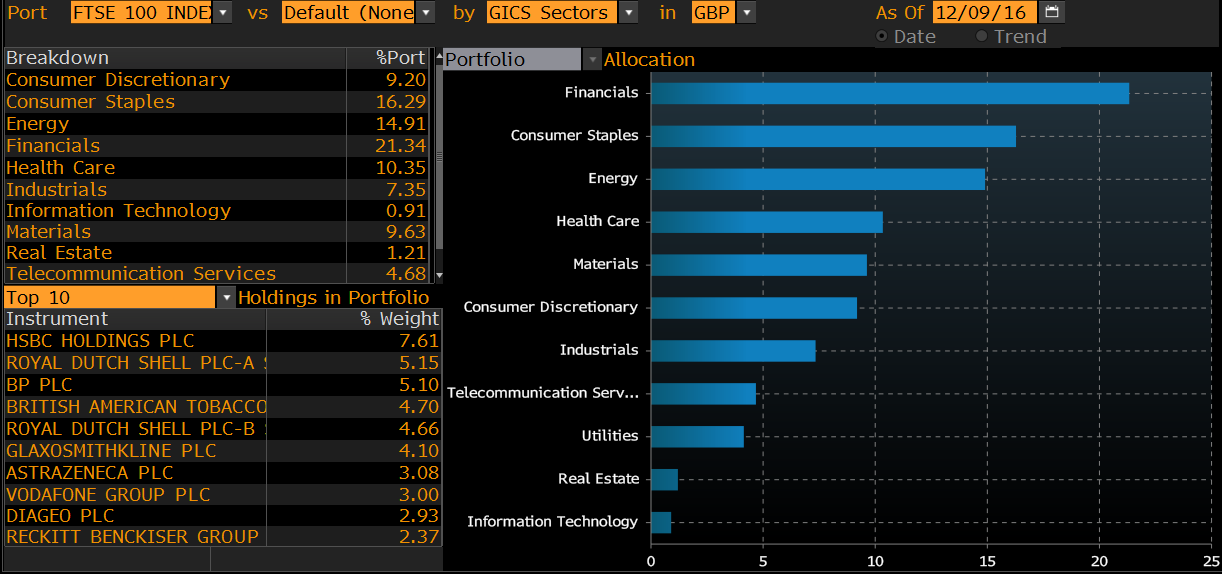

FTSE 100 („Financial Times Stock Exchange Index“)

Der britische Aktienindex nimmt aufgrund von Brexit und der damit einhergehenden massiven Abwertung des GBP in 2016 eine besondere Stellung ein.

- Nach dem Brexit-Referendum vom 23.06.2016 stürzte der Aktienindex zunächst tief in die roten Zahlen, erholte sich aber relativ rasch wieder und liegt zum aktuellen Zeitpunkt im Vergleich zu den anderen Indizes ganz vorne mit dabei (zumindest in GBP betrachtet, nicht aber in anderen Währungen ausgedrückt).

- Zu beachten ist die starke negative Korrelation des Aktienindex zum GBP Wechselkurs:

- Die schwache Währung hat exportorientierte Unternehmen beflügelt: Exportprodukte werden für Ausländer schlagartig günstiger UND im Ausland verdiente Gewinne werten zeitgleich 1:1 auf.

- Unternehmen, die den größten Teil ihrer Erträge im Inland erwirtschaften, gerieten dagegen aufgrund der bedrohlichen Lage (politische Unsicherheit, Gefahr einer Rezession, niedrigere Kaufkraft der inländischen Bevölkerung, höhere Importpreise etc.) stark unter Druck. Dies kommt besonders gut zum Vorschein bei Titeln in den Sektoren

- Consumer Discretionary: z.B. ITV PLC, SKY PLC, Next PLC, Marks & Spencer PLC (alle 20-30% im Minus)

- Industrials: z.B. Easyjet PLC -40.6% vs. BAE Systems PLC +25.2%

- Real Estate: im Durchschnitt -11.7% YTD

- Dem Bankenplatz London verdankt der FTSE 100 die mit Abstand größte Gewichtung des Sektors Financials (21.3%). Der mögliche Verlust des Zugangs zum europäischen Binnenmarkt, Aussichten auf niedrigere Zinsen, die Schwäche des Pfunds, allgemeine politische Unsicherheiten, etc. sorgten post Brexit besonders bei Banken und Versicherungen zunächst für einen Kurssturz. Die Befürchtungen erwiesen sich aber (zumindest kurzfristig) als ungerechtfertigt und die Finanztitel erholten sich in der Folge, so dass der Sektor aktuell sogar im zweistelligen positiven Prozentbereich steht. Doch die Unterschiede zwischen den einzelnen Titeln sind z.T. erheblich. Die gute Performance des Sektors liegt nicht zuletzt an Schwergewicht HSBC Holdings PLC (der größte Wert im Index mit einer Gewichtung von 7.6%), welche über 80% der Erträge in Asien erwirtschaftet und YTD +35.5% im Plus steht. Finanztitel mit einem stärker auf das Inland ausgerichteten Geschäftsmodell (bspw. Royal Bank of Scotland Group, Lloyds Banking Group PLC) liegen dagegen weiterhin im zweistelligen Minusbereich, wenn auch weniger stark als unmittelbar nach dem Brexit.

- Der FTSE 100 zeichnet sich aber auch durch die überdurchschnittlich hohe Allokation in den Sektoren Energy (14.9%) und Materials (9.6%) Nachdem die Rohstoffpreise im Januar neue Langzeittiefs erreicht hatten, erholten sich die beiden Rohstoff-Sektoren in den darauf folgenden Monaten. Mit der Wahl Trumps erlebten die Rohstoffpreise (v.a. Industriemetalle) und den in Aussicht gestellten Infrastruktur- und fiskalpolitischen Maßnahmen sowie der erhofften Reflation der Weltwirtschaft eine regelrechte Rallye. Der Ölpreis und der Energie-Sektor reagierten dagegen positiv auf den OPEC Deal Ende November. Die beiden Sektoren haben YTD eine Performance von 50.7% (Energy) bzw. 86.2% (Materials) innerhalb des Index.

- Interessanterweise verfügt der Sektor Information Technology (z.B. im Vergleich zum S&P 500) über eine verschwindend kleine Bedeutung mit einer Allokation von gerade einmal 0.9%.

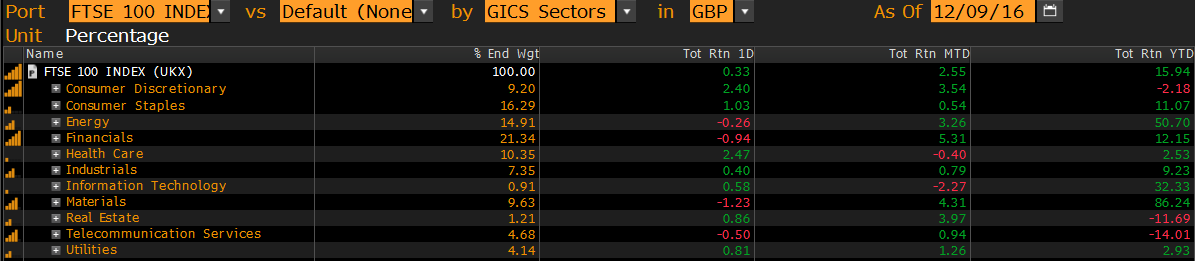

Die folgende Grafik zeigt die Zusammensetzung des britischen Aktienindex FTSE 500 nach Sektoren:

Die folgende Grafik zeigt die Zusammensetzung des britischen Aktienindex FTSE 500 nach Sektoren (die rechte Spalte zeigt YTD-Performance):

Wir hoffen, dass Sie in der obigen Zusammenfassung den einen oder anderen interessanten Aspekt finden konnten. Schreiben Sie uns, wenn Sie weitere „Aha-Effekte“ zu diesen oder anderen Indizes haben.

„An der Börse sind 2 mal 2 niemals 4, sondern 5 minus 1. Man muß nur die Nerven haben, das minus 1 auszuhalten.“

André Kostolany

„Aber hier, wie überhaupt, kommt es anders, als man glaubt.“

Wilhelm Bush

Co-Autor: Pascal Fischbach

Co-Autor: Oliver von Aesch

Bildnachweis Beitragsbild: iStock.com/thavorn-rueang

Beachten Sie folgenden rechtlichen Hinweis