CONREN Makro-Kolumne: Kommentar zum vierten Quartal 2016 / Chancen und Herausforderungen in 2017

Rückblick auf das 4. Quartal

- Für uns war am bemerkenswertesten: der massive Rückgang der Risikowahrnehmung der Markteilnehmer.

- Geprägt von der der US-Wahl: Erst herrschte Ungewissheit und schließlich Hoffnung auf den Gamechanger Trumponomics (schuldenfinanzierte Konjunkturprogramme, Liberalisierung, Deregulierung des Bankensektors, Senkung der Unternehmenssteuern usw.)

- Blutbad bei Anleihen (noch im Rahmen früherer Korrekturen) vs. Rekordnotierungen bei Aktien (Ausbruch aus ihren langfristigen Handelsspannen)

- Der Euro bricht gegenüber dem US-Dollar nach unten aus seiner Spanne aus, in der er sich zwei Jahre lang bewegt hatte: er fiel von 1.13 Anfang November auf 1.05 am Jahresende.

- Erste Anzeichen einer Abkehr von der „New Normal“-Denke (sinkende Zinsen und wenig Inflation) in den Köpfen der Marktteilnehmer zurück in Richtung „Old Normal“ (zur alten Normalität)

- Außerdem: Industriemetalle erholen sich weiter, Gold schwächer, US-Dollar stärker, Yuan schwächer, japanischer Yen schwächer

Ausblick

- Hauptszenario: Wir befinden uns nach wie vor in einer recht ausgeglichenen Lage. Die Positivfaktoren scheinen aber weiterhin zu überwiegen.

- Trumponomics, die expansive Politik der japanischen Regierung und der Notenbank sowie die Fiskalpolitik in Europa als mögliche Waffe gegen den Populismus haben die Erwartung einer baldigen weltweit synchronisierten expansiven Fiskalpolitik geweckt. Dies würde zu einem höheren nominalen BIP-Wachstum sowie steigenden Inflationserwartungen führen (wie in den neunziger Jahren vor der Finanzkrise) und hätte einen Rückgang der Realzinsen zur Folge (Realrenditen per 30. Dezember 2016, USA +0,5192%, EU -1,0405% und Japan -0,5415%).

- Dies wäre wiederum positiv für Risikoanlagen wie Aktien (Privatinvestoren kaufen / eine weitere Rotation von Anleihen in Aktien) und negativ für Anleihen (bei Renditen von 3%, 4% wieder eine echte Einkommens-Alternative)

- Kurzfristig: Anleihen überverkauft / Aktien überkauft. Es wäre nicht überraschend, wenn es im 1. Quartal 2017 zu einer deutlichen Korrektur käme.

- Mögliche „Schwarze Schwäne“: geopolitische Spannungen, eine massive Abwertung des RMB in China, eine Enttäuschung des US-Markts über die Politik der neuen US-Administration, ein inflationärer Schock

- Die Stärke des US-Dollars: schlecht für US-Exporte, deflationär in den USA, gut für europäische Exporteure, schlecht für Rohstoffe, schlecht für US-Dollar-Schulden in den Emerging Markets, gut für die Wettbewerbsfähigkeit von Emerging Marktes (Güter und Schulden); siehe auch US-Dollar-Blog

Wird dies alles ein gutes Ende nehmen? Wahrscheinlich nicht. Je länger diese Bedingungen vorherrschen, desto schmerzhafter wird die Rückkehr zur Normalität. Ist bereits in 2017 mit einer entsprechen Korrektur zu rechnen? Das lässt sich heute noch nicht sagen. Die Kursentwicklung lässt bisher nicht darauf schließen.

Hier mehr lesen: CONREN Kommentar zum vierten Quartal 2016 und Ausblick

Mehr hören: hier zur Webkonferenz „CONREN Markteinschätzungen 2017″ am 17.1.2017 von 10:00 bis 11:00 Uhr anmelden

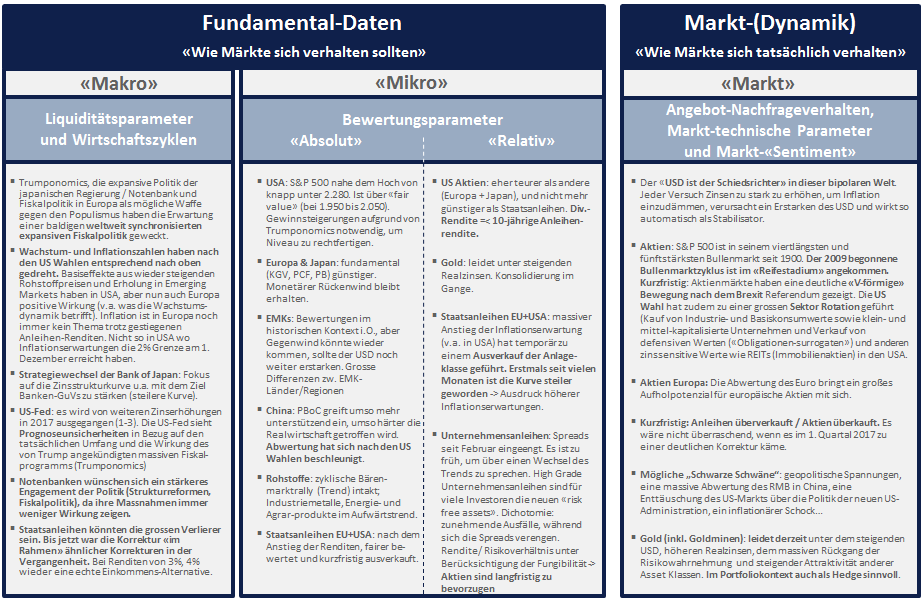

Unser Blick auf die Welt: aktuelles CONREN’s M³ (Makro, Mikro, Markt)

Weiter unten finden Sie einige Charts aus dem aktuellen CONREN Marktreport „Kommentar zum vierten Quartal 2016 / Chancen und Herausforderungen in 2017“.

Gold (in gelb) und Realzinsen (in weiß)

Nach einem kräftigen Preisanstieg zu Beginn des Jahres gaben Gold (siehe unten in gelb) und Edelmetalle im Allgemeinen ab August wieder einen Teil der Gewinne ab. Ab Ende September stiegen die Nominalrenditen schneller als die Inflationserwartungen. Die Realzinsen legten somit zu (siehe unten in weiß). Nach der US-Wahl nahm außerdem der Stress- und Angstfaktor extrem ab. Im Portfoliokontext hat Gold als Hedge an Bedeutung gewonnen.

Quelle: Bloomberg

Realzinsen in den USA (in weiß), der EU (in rot) und Japan (in grün)

Wenn es gelingt, eine Phase mit einer weltweit synchronisierten expansiven Fiskalpolitik einzuleiten, könnte man von einem höheren nominalen BIP-Wachstum und steigenden Inflationserwartungen ausgehen (wie in den neunziger Jahren vor der Finanzkrise). Dies hätte einen Rückgang der Realzinsen zur Folge, deren Höhe in den drei Hauptblöcken US, Japan und EU äußerst unterschiedlich ist – siehe Chart unten: Realrenditen per 30. Dezember 2016, USA (unten in weiß) +0,5192%, EU (unten in rot) -1,0405% und Japan (unten in grün) -0,5415%.

Quelle: Bloomberg

Quelle: Bloomberg

Gewinnrendite S&P500 (in rot) vs Rendite US-Staatsanleihe (10 Jahre, in weiß)

Bei den hoch bewerteten US-Märkten müssen sich die hohen zukünftigen Gewinne bestätigen, die derzeit in den Kursen vorweggenommen sind, damit die Kursniveaus aufrechterhalten werden können. Ein Anstieg der Bewertungen aufgrund sinkender Anleiherenditen, wie bis zum 2. Quartal zu beobachten, ist angesichts des Kurswechsels der US-Fed und eines möglichen weiteren Anstiegs der kurzfristigen Zinsen im nächsten Jahr weniger wahrscheinlich.

„You gonna win so much you may even get tired of winning“

(frei übersetzt in etwa: „Wir werden so viel gewinnen, dass Ihr es wahrscheinlich satt haben werdet.“)

President-Elect Donald Trump im US-Wahlkampf

Autor: Ihr CONREN Team

Bildnachweis Beitragsbild: iStock.com/Tomacco

Beachten Sie folgenden rechtlichen Hinweis