CONREN-Kolumne: Sektoren-Timing ist wichtig

Es mag merkwürdig klingen, aber manchmal hilft ein Blick in den Rückspiegel, um die Sicht nach vorne zu schärfen – zumindest an der Börse. Analysiert man die Aktienmarkthistorie bei der Bestimmung vielversprechender Investments, stellt man fest: Zur richtigen Zeit in der richtigen Branche investiert gewesen zu sein ist fast wichtiger als die Steuerung von Investitionsquoten. Denn gewisse Sektoren entwickeln sich in gewissen Abschnitten des Konjunkturzyklus besser als andere.

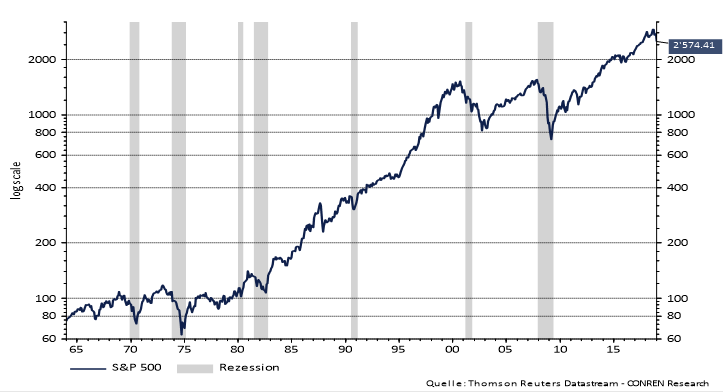

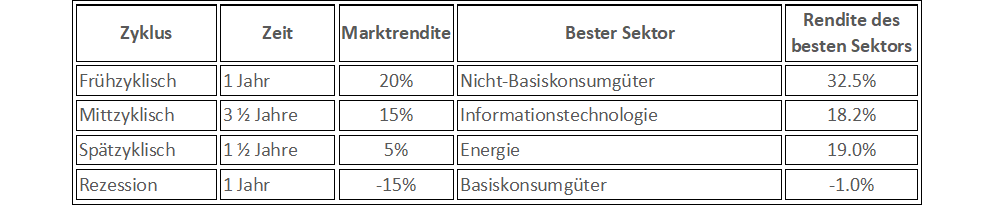

Die historische Analyse der sieben Konjunkturzyklen mit Auswirkungen auf die US-Wirtschaft seit 1962 (siehe Chart unten) zeigt, dass der Übergang der Gesamtwirtschaft von einer Stufe des Konjunkturzyklus zur nächsten am Aktienmarkt eine Rotation anstößt. Dies führt dazu, dass die jeweils beste Performance in den verschiedenen Konjunkturphasen in unterschiedlichen Sektoren erreicht wurde.

Entwicklung des US-Aktienindex S&P 500 (blau) und Rezessionsphasen (grau)

Das Ganze ist zwar idealtypisch zu verstehen und wird sich nicht immer genauso in der Realität abspielen. Dennoch liefert die „Branchenuhr“ ein wichtiges Denkgerüst für die Marktanalyse und die Befüllung von Portfolios. Wir möchten im Folgenden erklären, welche Zyklen es gibt, welche Branchen wann besser abschneiden – und natürlich die Frage beantworten, in welcher Zyklusphase wir uns befinden und welche Auswirkungen das auf unsere Asset Allokation hat. Dafür gilt es zunächst, die einzelnen Phasen eines typischen Konjunkturzyklus zu charakterisieren:

Frühzyklische Phase

In der frühzyklischen Konjunkturphase legt das Bruttoinlandsprodukt (BIP) zu, die Zahl der Arbeitsplätze sowie die Umsätze und Gewinne der Unternehmen klettern wieder. Dazu leihen die Banken wieder mehr Geld an Unternehmen und Verbraucher aus. Die Geldpolitik setzt mittels niedrigerer Zinsen und zusätzlicher Liquidität ebenfalls Anreize.

Am besten schneiden hier zyklische Branchen wie der Sektor Nicht-Basiskonsumgüter ab. Der Grund liegt auf der Hand: Bei einer konjunkturellen Erholung kaufen die Menschen wieder mehr Waschmaschinen, Autos, Luxusprodukte und Ähnliches. Sie haben Vertrauen in die Jobsicherheit und schauen generell zuversichtlicher nach vorne. Ein weiterer zyklischer Sektor, dem es in dieser Phase besonders gut ergeht, sind Industriewerte – sozusagen der Sektor „Nicht-Basiskonsumgüter“ aufseiten der Unternehmen. Bei einer Erholung der Konjunktur treffen Firmenlenker langfristige Einkaufsentscheidungen und planen zusätzliche Investitionen im Budget ein. Zu den Nachzüglern in dieser Phase zählen Telekommunikation und Versorgung. Keiner der beiden Sektoren hat den Markt in einer Frühphase der letzten sieben Konjunkturzyklen übertroffen.

Mittzyklische Phase

In der mittzyklischen Phase erreichen die Umsätze und Gewinne der Unternehmen nach und nach ihr stärkstes Wachstum. Die Geldpolitik schaltet auf neutral, das Kreditwachstum bleibt dennoch stark. Die mittzyklische Phase ist mit etwa dreieinhalb Jahren die längste im Gesamtzyklus. Die durchschnittliche Rendite für den Markt beträgt in dieser Phase annualisiert 15 Prozent.

In der mittzyklischen Phase schneidet mit Ausnahme der Informationstechnologie (IT) kein einziger Sektor durchgehend besser als der übrige Markt ab. Anders formuliert: In der Regel ergeht es hier jedem Sektor gleich gut. Für das Portfoliomanagement bedeutet das: Auf die Sektor-Allokation kommt es in dieser Phase am wenigsten an.

Spätzyklische Phase

In der spätzyklischen Phase lässt das Wachstum bei den Umsätzen und Gewinnen der Unternehmen nach. Die Lagerbestände gehen nach oben, Kredite werden knapper. Das Wirtschaftswachstum flacht ab.

In spätzyklischen Phasen entwickeln sich der Energie- und der Grundstoff-Sektor besser als der Gesamtmarkt. Der Grund: In dieser Phase nimmt der Inflationsdruck in der Regel zu, während die spätzyklische Wirtschaftsexpansion noch zur Aufrechterhaltung einer soliden Nachfrage beiträgt. In Erwartung einer Abkühlung der Konjunktur wenden sich Anleger turnusmäßig von den „alten Favoriten“ ab, also den zyklischen Sektoren. Hatte IT in der mittzyklischen Phase noch die beste Performance erreicht, fällt der Sektor nun fast ans Ende zurück. Die Renditen des Sektors Nicht-Basiskonsumgüter drehen in dieser Phase sogar ins Minus.

Rezessionsphase

In einer Rezession verzeichnet die Wirtschaft kein Wachstum mehr. Umsätze, Gewinne und Vorräte der Unternehmen schrumpfen. Die Arbeitslosigkeit steigt, die Geldpolitik wird lockerer, um Schlimmeres zu verhüten. In der Vergangenheit haben Rezessionen im Schnitt etwas weniger als ein Jahr gedauert. Die durchschnittliche Rendite für den Markt beträgt in dieser Phase annualisiert minus 15 Prozent.

Der Sektor Basiskonsumgüter hat hier in jeder der letzten sieben Rezessionen besser als der Markt abgeschnitten – allerdings mit einer Minusrendite von einem Prozent. Die Sektoren Versorgung, Telekommunikation und Gesundheit behaupten sich in Rezessionszeiten ebenfalls gut. Auch hier ist der Grund einleuchtend: Unternehmen aus diesen Industriezweigen bieten Erzeugnisse an, ohne die man selbst bei schlechter Konjunktur nicht auskommt –beispielsweise Körperpflegeprodukte, Medikamente und elektrische Energie. Ihre Dividendenausschüttungen sind in der Regel ebenfalls solide. Und dennoch: Kein einziger Sektor erreicht in dieser Marktphase eine wirklich gute Performance.

Datenquelle: Mauldin Economics, Fidelity Investments

Wo stehen wir aktuell?

Unserer Ansicht nach befinden wir uns in den USA in der Spätphase des Konjunkturzyklus, also auf dem Weg in die Rezessionsphase. Die Anzeichen hierfür sind offenkundig: Das US-Wirtschaftswachstum hat sich 2018 fortlaufend verlangsamt, die Zinsstrukturkurve wird allmählich flacher. Allerdings sind die Inflationserwartungen – bedingt unter anderem durch den niedrigeren Rohölpreis und das unter den Erwartungen liegende Lohnwachstum – für diese Phase untypischerweise nach wie vor gedämpft. Wir sehen aber eine nicht zu unterschätzende Verringerung der Liquidität in den USA: Der Drei-Monats-Libor in den USA ist bereits auf 2,79 Prozent gestiegen (nach 0,5 Prozent Anfang 2016 und minus 0,3 Prozent in der Eurozone). Kredite werden damit wesentlich teurer. Bemerkenswert ist zudem, dass wir uns im neunten Jahr dieses Konjunkturzyklus befinden. Das sind zwei Jahre mehr als der historische Durchschnitt.

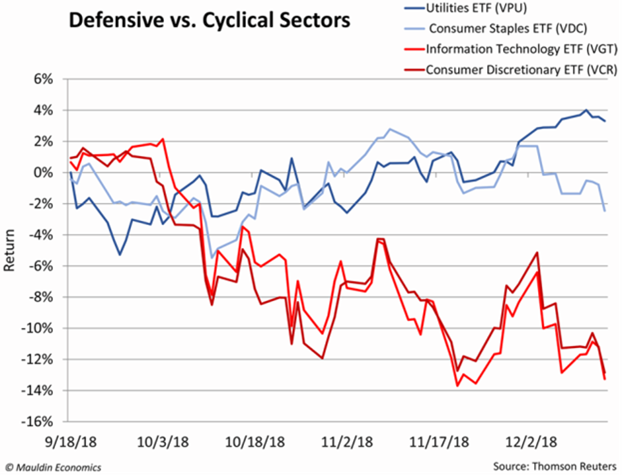

Auch die Branchenperformance deutet daraufhin, dass die Schlussphase des Zyklus in den Vereinigten Staaten bereits begonnen hat. Im letzten Quartal 2018 haben defensivere Werte wesentlich weniger verloren als zyklische: Der Unterschied zwischen den Sektoren Basiskonsumgüter (-5.22 %) und Industrials (-17.32%) beträgt 12%. Bei dem besten Sektor (Versorger +1,36%) versus dem schlechtesten (Energie -23,78%) sind es stattliche 24%. Unserer Ansicht nach erleben wir damit eine Unterbrechung des Bullenmarktes, der das Marktgeschehen seit März 2009 dominiert. Wir haben unsere Portfolien in entsprechender Erwartung schon vor einigen Monaten umstrukturiert: weg von zyklischen und hin zu defensiveren Sektoren. Das hat unsere Portfolios im letzten Jahr maßgeblich geschützt.

Die Märkte befinden sich in einem Re-Kalibrierungsmodus. Es ist wahrscheinlich, dass dieser trotz der Kursanstiege zu Beginn 2019 noch nicht vorüber ist. Die Stimmung und die Bewertungen sind schon seit Langem zu optimistisch. Das weltweite Wachstum wird schwächer werden, und beim Wachstum der Unternehmensgewinne und bei den Margen ist in diesem Zyklus der Höchststand wahrscheinlich schon erreicht worden. Wir befinden uns aber noch immer auf sehr hohem Niveau. Folglich ist eine weltweite Rezession 2019 nach wie vor unwahrscheinlich. Die US-Zentralbank (Fed) kann eine solche Rezession ebenfalls weiter hinauszögern, indem sie bei der Straffung der geldpolitischen Zügel ein langsameres Tempo anschlägt. Eine unendliche Fortsetzung von einem Goldilock-Umfeld ist aber nicht realistisch. Wir sehen eine mögliche Fortsetzung des langfristigen Bullenmarktes in der zweiten Hälfte des Jahres 2019 kommen, bei dann deutlich vernünftigeren Bewertungen und realistischeren Aussichten.

Anhang 1:

Was kann unsere Annahmen aus dem Gleis bringen? Kurze Zusammenfassung der von uns festgestellten größten Risikofaktoren für den US-Markt und die Märkte der Welt:

- Fehler bei der Geldpolitik, d. h. übermäßig hohes Tempo bei der Straffung der Geldpolitik (Geldmenge und Kreditklemme) sind derzeit nur in den USA eine Bedrohung.

- Spreads von Hochzinsanleihen steigen explosionsartig an.

- Kreditblase in China platzt, mit weitreichenden Folgen für die Weltkonjunktur.

- Handels-/Währungskrieg: Aus so einem Krieg wird langfristig niemand als Gewinner hervorgehen.

- Politische Risiken: USA (Trump), Brexit, Frankreich, Italien, Syrien, Iran…

- Schuldenberg von Unternehmensanleihen mit Laufzeitende 2019 bis 2021 und das Risiko einer Herabstufungswelle bei Investment-Grade-Anleihen. Besonders im derzeitigen Marktumfeld.

Anhang 2:

Graphiken zur Sektorenrotation in der klassischen Risk-Off-Bewegung in 2018:

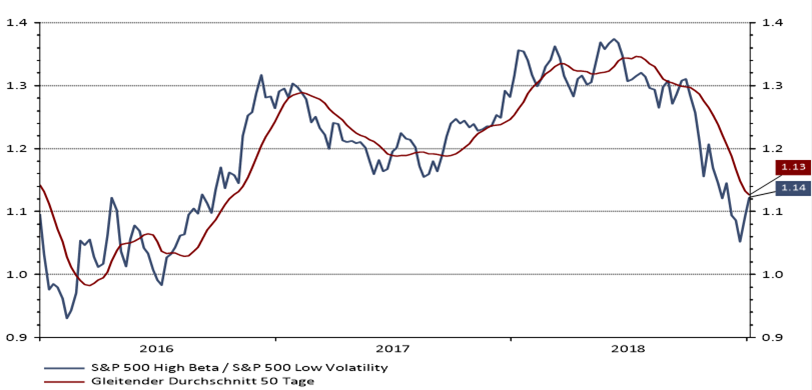

Entwicklung Aktien mit hohen Betas vs. Aktien mit niedrigen Betas im US-Aktienindex S&P 500

Quelle: Thomson Reuters Datastream, Altrafin, CONREN Research